El fracaso económico de Cambiemos. Una breve revisión del colapso económico de 2018-2019

INFORME DEL CEPA

El mito de las PASO 2019 que argumentan ex funcionarios macristas.

Una vez más, el debate electoral vuelve sobre cuestiones vinculadas a la economía que parecían saldadas. El objetivo del presente informe, que analiza brevemente la evolución de algunas variables macro-financieras, es contrastar la idea deslizada de manera recurrente por exfuncionarios de Cambiemos respecto a que el modelo económico de Cambiemos habría tenido un abrupto final dado el resultado electoral de las PASO de 2019.

A fin de aportar algo de claridad al respecto, analizaremos la evolución previa de un set de variables que permitirán demostrar que la afirmación es totalmente falsa. El modelo económico de apertura y desregulación cambiaria y financiera que impulsó Cambiemos cayó por su propio peso y mucho antes de las PASO de 2019.

1. Introducción

Para contrastar los dichos del expresidente Mauricio Macri el pasado 16 de agosto, se realiza en este informe un breve repaso de lo que sucedió entre diciembre de 2017 y el día previo a las PASO 2019, a fin de mostrar que el colapso económico del modelo de Cambiemos no respondió a cuestiones políticas, ni ánimos del mercado, sino que el modelo cayó por su propio peso.

Si bien el oficialismo logró ganar las legislativas de 2017, se observa que desde fines de 2017 las principales variables macro-financieras empiezan a mostrar un fuerte deterioro y que es el propio mercado el que determina la suerte del Gobierno cuando, a mediados de 2018, decide dejar de prestarle dólares al país.

A partir de allí, y aún muy lejos de las elecciones del 2019, se desató la crisis terminal del modelo de Cambiemos: la llegada del FMI, el desfile de presidentes del BCRA, la suba de tasas al 80% y el fenomenal deterioro de los indicadores financieros.

Es en ese contexto, y no en otro, se llega a las PASO de 2019. Dicha elección, si bien sumó aún más deterioro (que se analiza al final de este informe), no tuvo ningún tipo de incidencia en la pérdida de acceso a los mercados internacionales, como así tampoco en la inestabilidad macroeconómica. Ambos problemas existían desde, al menos, 1 año y medio antes y fueron generados por el propio modelo de apertura y desregulación.

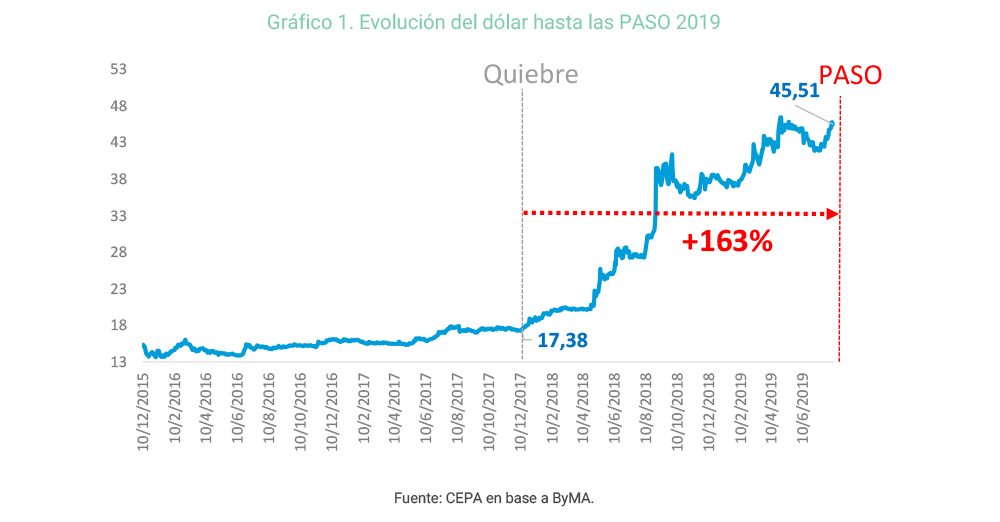

2. El dólar: la primera alerta

Si bien el modelo económico de Cambiemos funcionó en la práctica con elevados niveles de volatilidad cambiaria (direccional y ascendente), se evidencian cambios en los regímenes de dicha volatilidad. Si bien el modelo estaba condenado a fracasar desde el día 1, el comienzo del colapso puede rastrearse de manera fácil hacia fines de 2017. A partir de allí, el dólar entró en una fase de aceleración que arrastró consigo buena parte de las variables macro.

En concreto, la cotización del dólar pasó de rondar los 17 pesos a fines de 2017 a 45,5 pesos en la rueda previa a las PASO. Es decir, el tipo de cambio subió 163% en menos de 2 años. Esto significó una pérdida del valor de la moneda nacional superior al 60%.

Recordemos que esta fenomenal destrucción de valor se dio previa a las PASO y está íntimamente vinculada al esquema de desregulación cambiaria que aplicó el BCRA desde diciembre de 2015 en adelante.

Si bien la volatilidad cambiaria fue parte de todo el Gobierno de Cambiemos, a fines de 2017 se genera un quiebre y una aceleración muy notoria.

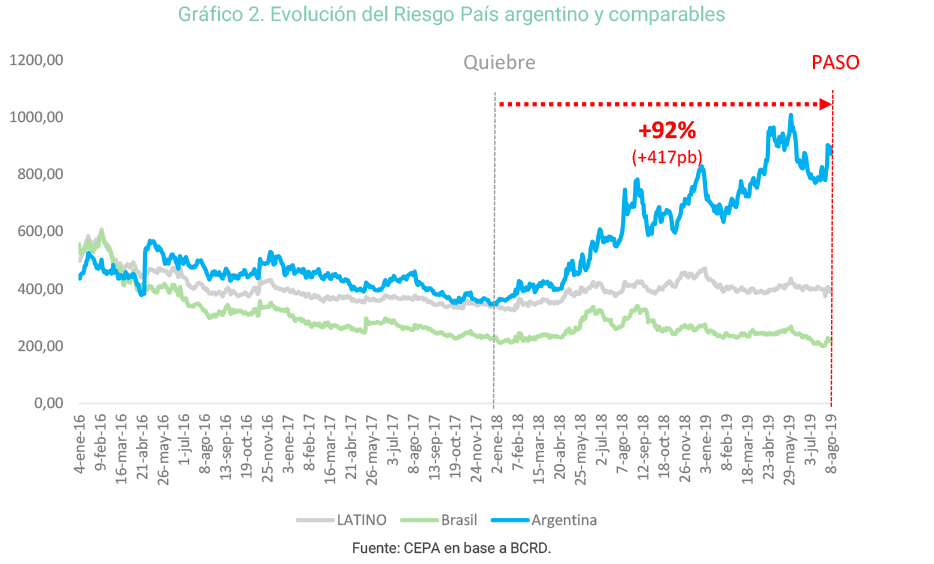

3. Deuda y Riesgo País: el mercado le bajó el pulgar en abril de 2018

Inmediatamente después del comienzo de la corrección cambiaria, los bonos soberanos comenzaron a mostrar fuertes síntomas de agotamiento y revirtieron la tendencia alcista previa. El mercado comenzó el año 2018 con la idea de que Argentina no iba a poder pagar sus compromisos en divisas y que el Gobierno de ese entonces no tenía intenciones de corregir los desequilibrios externos. La baja de los bonos fue constante y la consecuencia fue, obviamente, una suba sustancial en el Riesgo País en un contexto de clara estabilidad en los rendimientos de países comparables (como Brasil).

Desde comienzos de 2018 y hasta el día previo a las PASO, el Riesgo País argentino había subido 92%, es decir, se había casi duplicado. Esto implicó un incremento de más de 400 puntos base en menos de 2 años. Como si fuese poco, el EMBI para región se mantuvo igual y el comparable de Brasil bajó más del 30%. O sea, mientras el riesgo bajaba en la región se disparaba notablemente en Argentina.

En este punto es muy importante mencionar que la suba del Riesgo País y su desacople con el resto de la región no fue gratuita. El mayor spread soberano era un reflejo de las dudas que comenzaba a tener el mercado sobre la capacidad de repago que tenía el Gobierno de Mauricio Macri. En ese sentido, en apenas 4 meses, el mercado internacional le bajó el pulgar a Cambiemos y dejó de prestarle. A partir de allí, el Riesgo País experimentó una fase de desmejora superior, y la imposibilidad de renovar vencimientos obligó al Gobierno a recurrir a un prestamista de última instancia: el FMI.

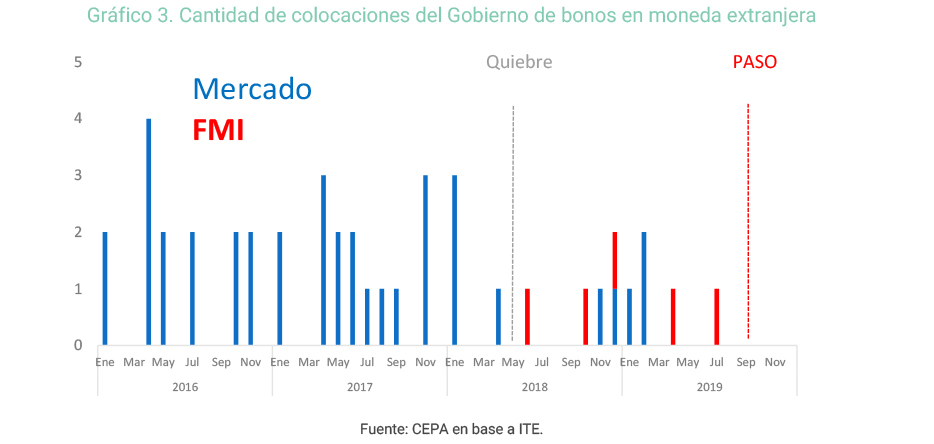

La dinámica señalada anteriormente se puede ver, por ejemplo, cotejando la cantidad de colocaciones de deuda por mes. Aquí, cabe aclarar, que tomamos sólo deuda emitida en moneda extranjera, por el Gobierno Nacional y a plazo. Es decir, se excluyen de esta medición las Letras (dado que al ser de corto plazo y al rollearse en el segmento interno, sesgan el indicador).

Del gráfico 3 se desprende a simple vista que, en abril de 2018, las colocaciones en el mercado se suspendieron (como se observa en el Gráfico 3, en las barras azules) y son los desembolsos del FMI (en las barras rojas) los que cubrieron esa falta de recursos. Vale recalcar que en este gráfico se observan cantidad de operaciones, no de montos. Asimismo, las colocaciones en el mercado posteriores a abril de 2018 son, casi en su totalidad, operaciones en el mercado interno, por poco monto y con agentes públicos como contraparte (siendo principalmente el Fondo de Garantía de Sustentabilidad de ANSES).

Por ello, las afirmaciones que intentan vincular el cierre de los mercados de deuda con las elecciones presidenciales PASO y el “miedo al kirchnerismo” son lisa y llanamente una mentira. El acceso a los mercados lo perdió el propio Gobierno de Cambiemos en abril de 2018, 1 año y 5 meses antes de que se celebraran las PASO. Por cierto, ningún país con acceso a los mercados llama al FMI.

El Riesgo País comenzó a aumentar de manera notoria a partir de principios de 2018, incluso a contramano de lo que pasaba en el resto de la región. Esto se materializó en la pérdida del acceso al mercado internacional en mayo de 2018 y la llamada de rescate al FMI.

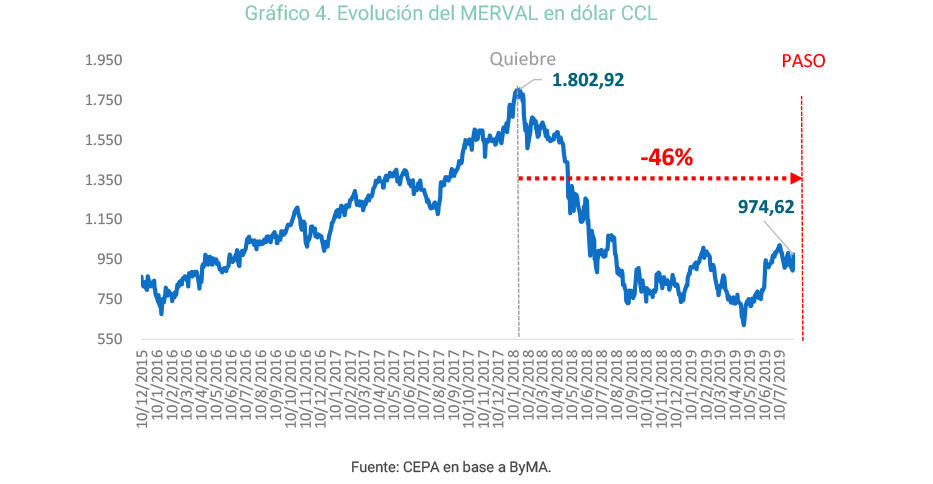

4. La cotización de las acciones: las últimas en reacciones, pero las que más castigaron a Macri

Se ha mencionado en distintas oportunidades el impacto negativo de las PASO en la valorización de las acciones de las empresas argentinas. Sin embargo, buena parte de los operadores financieros olvida hoy que -previo al inicio del periodo electoral en 2019- el mercado accionario argentino había sido ya duramente castigado.

Luego de los máximos registrados a principios de 2018, ya con el dólar acelerando y los bonos cayendo, el mercado de acciones comenzó a hacer lo propio y destruyó, tan solo en 8 meses, la mitad de su valor.

En números: a principios de 2018 el MERVAL medido en dólares cables llegó a valer 1.800 dólares, para luego caer un 46% y llegar a las PASO con un valor de 974 dólares.

El mercado de acciones perdió la mitad de su valor entre principios de 2018 y el día previo a las PASO de 2019.

Conclusión: las PASO existieron, pero el problema era el modelo

Dado el objetivo de este informe, las series de datos llegan intencionalmente hasta el día pre-PASO. La sorpresa electoral de aquel 11 de agosto de 2019 funcionó como un “golpe de gracia” para el modelo de Cambiemos. Todas las tendencias que se describieron se aceleraron y, en algunos casos, tuvieron una virulencia sin precedente. Esto puede explicarse por dos motivos:

1- La mini-burbuja financiera armada meses antes de la elección con encuestas apócrifas realizadas por consultoras de exfuncionarios de Cambiemos.

2- La inactividad del Gobierno Nacional para morigerar los impactos que generó el resultado electoral.

Este segundo punto no es menor. Lejos de intentar controlar el daño, el Gobierno tomó una postura de “dejar hacer para castigar al electorado”, materializada en esa tristemente célebre conferencia de prensa de Mauricio Macri el lunes posterior a las PASO (1).

Los impactos de esa inactividad se siguen pagando hasta el día de hoy con una serie de consecuencias negativas para la macroeconomía: i) el quiebre del mercado de pesos, ii) la fenomenal salida de depósitos posterior (de casi 15 mil millones de dólares entre las PASO y el día de cambio de mandato), iii) la pérdida de reservas internacionales, iv) la superposición de regulaciones (limitación a compra de divisas, parkings, etc), entre otros puntos.

Como se observa, una vez más, el problema fue el modelo, no el resultado de las PASO.

Nota al pie

(1) Disponible en: https://www.youtube.com/watch?v=iR8OUTEe78I.