El RIGI y la supuesta lluvia de inversiones

Según la evidencia empírica es falso sostener que las inversiones no se registran porque no tienen asegurada su salida, que es el concepto básico que sustenta el RIGI. Asimismo, el cepo cambiario si bien promueve la reinversión interna, no asegura un crecimiento de la Tasa de Inversión compatible con un proceso de desarrollo equilibrado de la economía. Claramente, el dilema continúa siendo como estructurar un modelo productivo que genere empleo, con en el ciclo ascendente, y pueda insertarse en el mercado mundial, atendiendo a todas las ventajas comparativas y competitivas económicas de Argentina.

Por Rubén Ciani, coordinador del área económica del ISEPCi

El Régimen de Incentivo a las Grandes Inversiones (RIGI), definido en la denominada Ley Bases, estaría sustentado según sus mentores, en la promoción de una “lluvia de inversiones” que permitan el despegue económico del país.

El RIGI otorga beneficios impositivos y cambiarios a las inversiones mayores de 200 millones de dólares en siete sectores productivos vinculados al campo, la extracción mineral (litio, gas, petróleo), infraestructura y energía, tecnología. En los sectores beneficiados, no se incluye directamente a la industria manufacturera, asociada a la mayor demanda de trabajo y al desarrollo de las pymes.

Los beneficios más relevantes son la reducción y eliminación de impuestos (ganancias, ITC), libre disponibilidad de divisas y de compras de insumos y servicios (con modificaciones en el senado). Los promotores del RIGI, ponen como centro de su aplicación la explotación minera y petrolera.

Esta propuesta nos lleva a analizar la evolución histórica de las inversiones, es decir, las experiencias de inversiones productivas en el país y en el mundo, con el objetivo de evaluar la necesidad de un RIGI en virtud de las limitaciones de la inversión en Argentina y los beneficios de aperturas a las grandes explotaciones en el mundo.

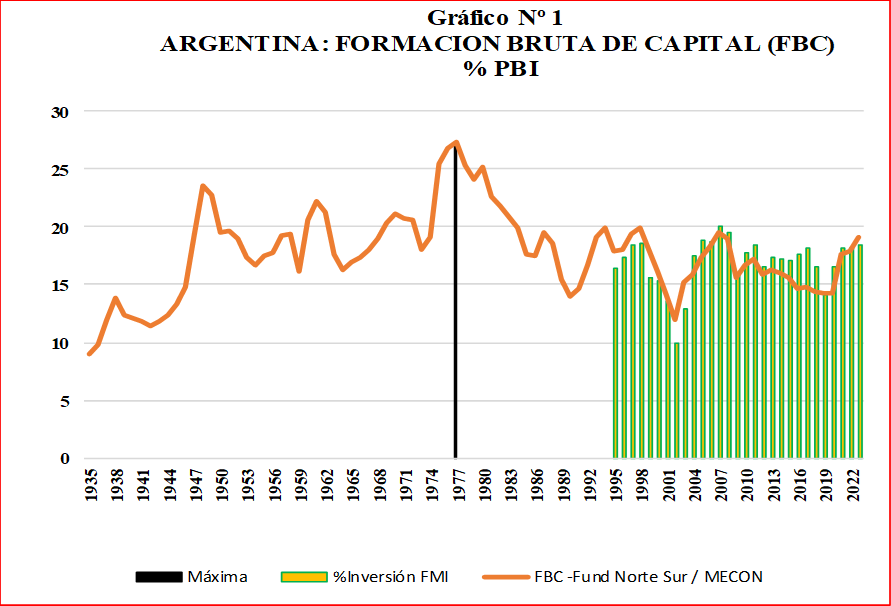

En la evaluación de las inversiones, se analizan las series históricas de 1935-2018 de la Formación Bruta de Capital Fijo (FBCI) que publica la Fundación Norte y Sur, complementadas para los años restantes, hasta llegar a 2023, con los datos disponibles en el Portal Económico del Ministerio de Economía. Asimismo, se adicionan los datos de inversión para argentina del Fondo Monetario Internacional, que están disponibles para el periodo 1984-2023. Todos estos datos, relacionados en términos porcentuales con el Producto Bruto Interno, nos permiten evaluar la evolución de la Tasa de Inversión en Argentina (TI).

Formación bruta de capital fijo: gastos que llevan a cabo las empresas y los gobiernos para incrementar sus activos fijos, incluyendo los gastos en mejoras o reformulaciones que prolongan la vida útil o la productividad de un bien. No se toman en cuenta terrenos, yacimientos mineros ni bosques maderables, sin embargo, sí considera bienes muebles e inmuebles que se utilizan para la defensa nacional.

Nuestro análisis determina como primeras conclusiones:

⦁ Las políticas económicas fueron determinantes en la evolución histórica del movimiento de inversiones en Argentina. Las condiciones fueron diferentes en el marco de un proyecto de sustitución de importaciones que en la “patria financiera”.

⦁ La experiencia mundial muestra que la tasa de inversión se reduce con el desarrollo y crece en los países pobres que son factorías de recursos naturales, dominados por el capital privado internacional.

Debemos mencionar, sin realizar un desarrollo analítico, que sin el RIGI y en el marco de la patria financiera se registraron desarrollos industriales muy poderosos en Argentina. En ese conjunto están la industria automotriz, la industria aceitera y el petróleo-gas de Vaca muerta.

ETAPAS DE TI EN ARGENTINA

La evolución de la inversión (TI) en Argentina medida por FBCI, presenta dos etapas bien marcadas, como se puede observar en la evolución anual de dicha tasa porcentual en el período 1935-2023 (Ver Gráfico Nº 1).

A modo de referencia en cual debería ser la TI de un país en crecimiento, suele considerarse la tasa de inversión mundial, que se ubica en la actualidad en el orden del 25%. Sin embargo, esto sirve solamente como un nivel de referencia, ya que la inversión puede crecer a una menor tasa a medida que la economía alcanza altos niveles de desarrollo.

El valor máximo de la serie analizada se registra en el año 1977, con una tasa del 27.33%. Sin embargo, lo más relevante es que con dicho valor culmina un ciclo de tendencia ascendente de la TI y se inicia uno nuevo que es descendente.

CICLO ASCENDENTE 1935-1977

En el lapso 1935-1977, la TI alcanza valores superiores al 20% en diferentes periodos. Estos valores son resultado de tasas anuales crecientes en el marco del modelo de Sustitución de Importaciones (ISI) que dominó el ciclo ascendente.

El primer máximo observado, del 23.5% en 1948, se corresponde con el primer gobierno peronista. La TI promedio del quinquenio 1947/1951 es de 21.0% comparado al 12.7% del quinquenio previo. El segundo máximo, el 22.2% en 1961, coincide con el gobierno del desarrollismo (Frondizi) en el trienio 1960/1962.

En los dos periodos mencionados se presentan diferentes visiones políticas, pero un claro objetivo de impulsar un proceso industrial. En el peronismo el modelo de “eslabonamiento hacia atrás”, promotor de industrias terminales (textil) y talleres pymes, con un claro objetivo de aumentar la tasa de empleo y el nivel salarial. En el desarrollismo la estrategia varia hacía un desarrollo industrial de producción interna de bienes básicos (petróleo, siderúrgica) y más capital intensivo (industria automotriz).

Sin embargo, en ambas propuestas se planteaba como importante el rol del estado. Frente al estatismo del peronismo, los desarrollistas con una menor intervención, en el marco del sinceramiento del mercado, pero considerando que: “En mayor o menor medida el estado suele favorecer el proceso de acumulación en diversas formas, la planificación estatal a veces complementa el conocimiento del mercado y la planificación por parte de las propias grandes corporaciones” (Rogelio Frigerio 1983).

En la bibliografía acerca la industrialización en Argentina de la época, se señalaba como síntesis de diagnóstico de su problemática, que podemos asociar a las diferentes políticas de inversión, lo siguiente: “La crisis mundial de 1930 impuso en la Argentina el proceso de industrialización basado en sustitución de importaciones y la producción de bienes manufacturados para el mercado interno. Luego del primer desarrollo de las ramas livianas el proceso se orientó hacia la producción de insumos básicos y bienes de capital, alcanzando actualmente la estructura productiva industrial un nivel y complejidad comparable a los países de mayor ingreso por habitante. Sin embargo, una diferencia fundamental separa a la Argentina de países con similar estructura productiva: El reducido porcentaje de exportaciones industriales” (Estrategias para la industrialización en Argentina -1970).

CICLO DESCENDENTE 1977-2023

En 1977 cambia la tendencia de la TI. El máximo obtenido en el proceso militar, se explica en la apertura económica que alentó una modernización del equipo productivo durante los primeros años del mismo. Pero la tendencia fue a la baja, tanto en el proceso militar (con valores que superaron hasta 1978 el 20%) como en los años de democracia, con breves lapsos de recuperación transitoria.

El Gráfico Nº 1 nos permite observar que durante el período 1977/2023, la TI siempre se movió por debajo del 20%. La tasa mínima se registró en 2002, con la “implosión” de la convertibilidad y un valor del 12% (10% según datos FMI). El registro máximo (excluido el proceso militar) fue en 2007, con el gobierno de Kirshner, alcanzando valores cercanos al 20%.

Cabe destacar que el año 1977 el proceso militar promulgó la Ley de Entidades Financieras. Dicho marco legislativo, aprobado por la Comisión de Asuntos Legislativas (CAL) y aún vigente, cambio sensiblemente el sistema bancario y financiero del país, iniciando un proceso de concentración bancaria y valorización financiera.

Ese proceso que ocasiono además de en una concentración y extranjerización de la banca, la consolidación de una gobernanza financiera en la economía local, se denomina “patria financiera”. Su principal efecto fue reemplazar la inversión directa por inversión financiera especulativa, afectando sensiblemente el desarrollo productivo.

“Entre 1976 y 2023 la deuda externa acumuló 286 mil millones de dólares y la fuga de capitales 351.9 mil millones de dólares…. consecuencia de la estrategia trasnacional de valorización financiera que ejecutan las principales corporaciones empresariales locales y extranjeras” (Foro Economía y Trabajo, 2024).

Si observamos que la TI cae desde 1977, en paralelo con una suba de la especulación financiera y fuga de capitales, el dilema actual entre desarrollo e inversión en Argentina, no se resume a solo aumentar las exportaciones industriales como en los 50 y 60, sino que debe frenar primero el drenaje de divisas que derivan de las inversiones especulativas y transformarlos en reinversión local.

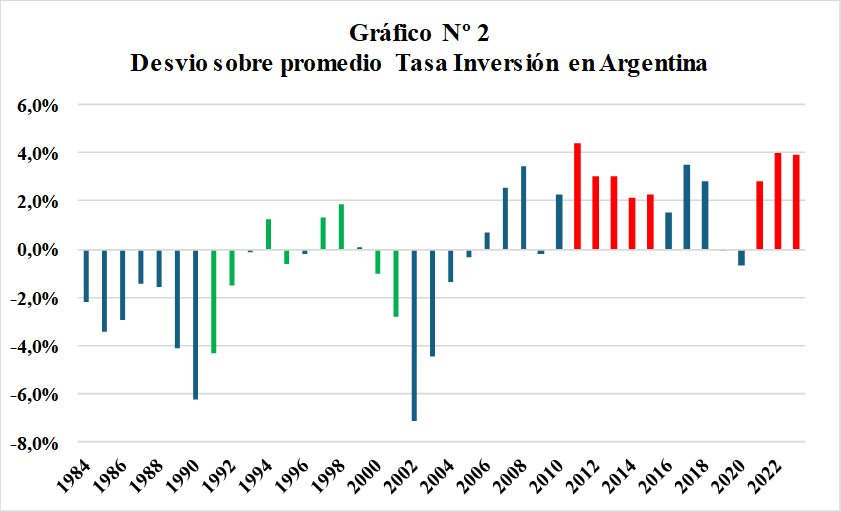

En este orden, resulta revelador el análisis evolutivo de la TI durante el período de declinación (se evalúa 1984-2003), que relaciona el desvío con respecto al promedio de la tasa en cada año y distingue diferentes esquemas cambiarios en dicho lapso (Gráfico Nº 2).

Sobre un valor de la TI promedio para todo el período de 17.3% (base datos de Inversión del FMI), el grafico nos muestra que diferencia positiva o negativa tenia la TI anual. Las barras del gráfico en rojo corresponden a los años en los cuales hubo cepo cambiario. Las que están en verde son del periodo de convertibilidad, con un tipo de cambio fijo (un dólar igual a un peso) y libre flujo de divisas. Las restantes en azul, se corresponden políticas con tipos de cambio administrados y libre flujo de divisas.

Uno de los rasgos relevantes de esta evaluación gráfica, es que en los años con cepo cambiario las TI se ubicaron por encima del promedio del todo el periodo, a diferencia de lo sucedido en la convertibilidad, un paso anterior a la dolarización, en donde la TI presentó valores inferiores en la mayoría de los años.

La primera conclusión, es que libre flujo de divisas no asegura mayores inversiones. Parece falso en esta evidencia empírica, sostener que las inversiones no se registran porque no tienen asegurada su salida, que es el concepto básico que sustenta el RIGI. Asimismo, el cepo cambiario si bien promueve la reinversión interna, no asegura un crecimiento de la TI compatible con un proceso de desarrollo equilibrado de la economía.

Claramente, el dilema continúa siendo como estructurar un modelo productivo que genere empleo, con en el ciclo ascendente, y pueda insertarse en el mercado mundial, atendiendo a todas las ventajas comparativas y competitivas económicas de Argentina.

LA TI EN EL CONCIERTO MUNDIAL – ALGUNOS COMENTARIOS.

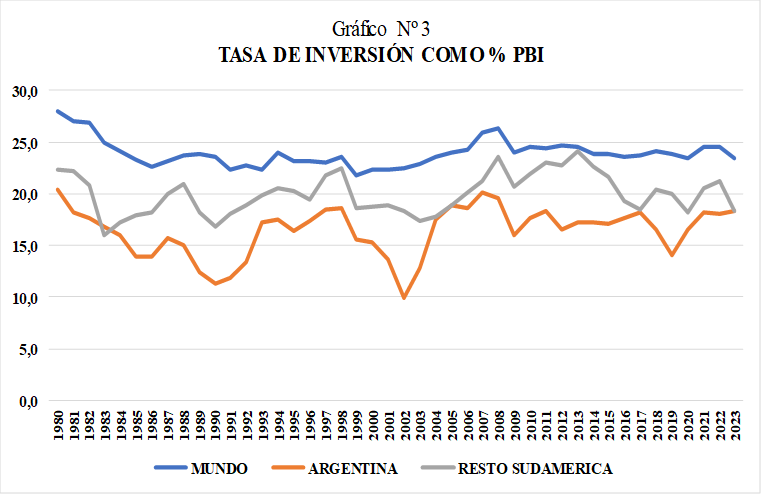

La TI mundial promedio del período 1980-2023 (base datos de inversión FMI) es del 24%, mientras que el correspondiente a Argentina se ubica muy por debajo de ese valor, con un promedio del orden de 17%, es decir siete puntos menos. Este diferencial se reduce si comparamos con la TI del resto de los países sudamericanos (excluido Venezuela y las tres ex-Guayanas) que promedió el 20%, aunque Argentina se mantiene por debajo también de este conjunto de países (Gráfico Nº 3).

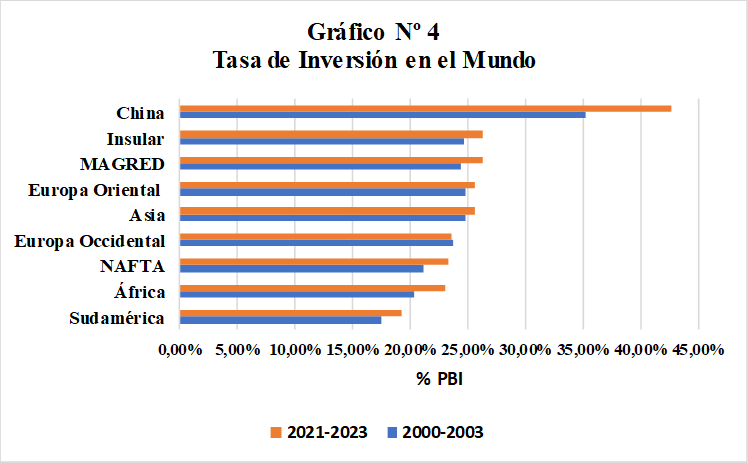

Ciertamente, en una primera observación general el posicionamiento de la TI de Argentina en el mundo es muy baja en el ciclo descendente. Pero inferioridad se extiende también a los países sudamericanos, situación que muestra una característica estructural propia de la región. Dicha situación se puede verificar en los análisis desagregados por diferentes regiones en el mundo (Gráfico Nº 4).

En orden de mayor a menor, las mayor TI se encuentran el de China, seguida del grupo que denominamos Insular, donde se incluyen países conformados por grupos de archipiélagos que se caracterizan por disponer de una baja densidad productiva, no comparables a las economías del resto de mundo.

Europa Occidental (léase Unión Europea) y el NAFTA se ubican en niveles por debajo del promedio, en tanto que Sudamérica tiene el registro más bajo. Asimismo, en la visión dinámica, medida en este caso por la variación registrada durante el siglo XXI, notamos que la (TI) crece en todos los grupos de países, excluido Europa Occidental, que representa en buena medida al mundo desarrollado.

Esta evaluación de la TI es compatible con la propia acumulación de capital, que claramente en ciertos niveles de desarrollo deriva en una mayor participación de consumo. Estas son las condiciones de economía del bienestar que aún se observan en los países europeos, que suelen ser los destinos más promocionados para los potenciales emigrantes argentinos.

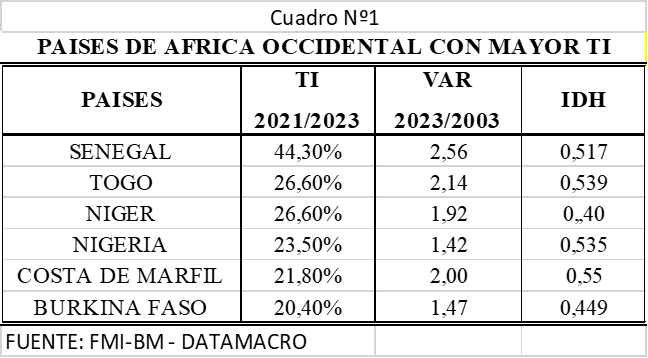

En oposición, deberíamos observar con mayor detalle los movimientos de continente africano, especialmente en África Occidental donde se asienta una creciente explotación minera alternativa a los objetivos implícitos del RIGI, orientados especialmente a promover la explotación de productos minerales en Argentina (la nueva riqueza cordillerana).

Una primera observación nos muestra que el desarrollo minero en Africa Occidental fue acompañado de un fuerte proceso de inversión con el inicio del nuevo siglo, con un incremento muy importante en la TI movilizado por la participación de grandes inversiones de capital ejecutados por consorcios privados.

Sin embargo, dichas inversiones no promovieron una superación de la calidad de vida de los africanos, situación que es medida por los Índices de Desarrollo Humano (IDH)

En el Cuadro Nº 1 se incluye el nivel y evolución de los TI para los países de la África Occidental minera, con mayor crecimiento. Se consideraron solo aquellos que durante la primera parte del siglo XXI registraron crecimientos en su TI y se midió paralelamente el IDH correspondiente a su situación actual.

El IDH es un indicador de oportunidad de vida, que relaciona tres dimensiones: longevidad, educación e ingresos. Se mide entre 0 y 1, aumentando la calidad a medida que nos cercamos a valores superiores. Los medidos en los países africanos, del orden del 0.5, se califican como de baja calidad de vida y oportunidad de desarrollo humano. El IDH de Argentina mide como muy alto, con 0.842.

Estas diferencias de IDH entre África y Argentina no implican que evitemos las inversiones mineras en un contexto de crecimiento de nuestra TI, sino que las mismas se realicen en un marco acorde con el desarrollo local.

En ese orden, el ejemplo es Chile. El país trasandino tiene un fuerte sector minero que aporta con alrededor de 50 mil millones anuales el 50% de sus exportaciones. Claramente, su situación demográfica es muy diferente a la de Argentina, que cuenta con un territorio mucho mas amplio y con una difusión de llanura compatible con la producción agropecuaria. Chile convive con la cordillera, Argentina la ve a distancia como un paisaje.

Pero existe otra diferencia muy importante en la experiencia minera chilena. En dicho país, la explotación minera esta en poder del estado, en forma directa o indirecta. La principal firma de explotación del cobre, el principal producto minero, es la estatal CODELCO, que es la principal productora mundial de cobre. Paralelamente, los cobros de regalías son altos y progresivos en relación a los precios. Estas condiciones, que no están en el RIGI y que no son regla en los países africanos, serían las determinantes de una producción minera compatible con IDH del 0.852 (muy alto) que tiene la nación chilena.