El primer año de gestión de Milei en datos

INFORME

Actividad económica. Inflación. Empleo, salarios y consumo. Jubilaciones y pensiones. Desregulaciones: DNU 70/2023 y Ley Bases. El RIGI y el modelo anti industrial de Milei. Superávit fiscal. Tipo de cambio y carry trade. Principales aspectos monetarios. Deuda en moneda extranjera.

El Centro de Economía Política de la Argentina publicó un completo informe sobre la economía del gobierno de Javier Milei, a un año del inicio de la gestión ‘libertaria’.

EL INFORME:

Este 10 de diciembre se cumple un año de la gestión de Javier Milei como presidente. Desde su asunción, se llevaron adelante profundas transformaciones que afectaron la realidad cotidiana de todos los argentinos y argentinas.

En términos generales, el gobierno aplicó un muy fuerte ajuste ortodoxo para ordenar algunas variables macroeconómicas con un costo social elevado. La suba del tipo de cambio, de 118%, conjuntamente con la desregulación de vastos sectores de la economía y el incremento significativo de las tarifas de servicios públicos (luz, agua, gas, transporte), tuvieron un sensible impacto en precios (la inflación alcanzó 25,5% en diciembre, 20,6% en enero y 13,2% en febrero) que, sin ningún tipo de compensación de ingresos ni acuerdo de precios implicó una reducción sensible de los ingresos en términos reales.

Por su parte, las principales variables macro parecen haber mejorado. Sin embargo, presentan “pies de barro” en su evolución. Así entonces, las dudas se vinculan con el nivel de apreciación cambiario, los dólares acumulados, el impacto en materia económica sobre sectores industriales, entre otras cuestiones.

A continuación, se realiza una descripción de 10 puntos ilustrativos de lo que sucedió en los últimos 12 meses y algunas perspectivas futuras al respecto.

1. Actividad económica

La actividad económica (EMAE-INDEC) sufrió una fuerte caída a principios de año que se recuperó parcialmente a lo largo de los meses subsiguientes. El impacto de la devaluación, que licuó los ingresos de la población afectando el consumo, sumado al ajuste regresivo del gasto estatal, generaron una fuerte contracción de la economía. En abril, la actividad llegó a su piso ubicándose 4,4% por debajo de la medición desestacionalizada de noviembre 2023 y comienza un rebote errático: la variación mensual desestacionalizada arrojó +0,7% en mayo, -0,1% en junio +2,7 en julio, +0,9% en agosto y una nueva retracción en septiembre (-0,3%). Pese a ello, Milei sostiene que que “la recesión ha terminado y el país ha comenzado a crecer”, y que “los desestacionalizados hace 6 meses que vienen, sistemáticamente, creciendo”[1].

A septiembre de 2024, la actividad económica cayó 3,1% en la comparación acumulada interanual. Si excluimos el factor agro (que compara con un 2023 atravesado por la sequía), el derrumbe es de 5,5% acumulado hasta septiembre. De mantenerse este nivel de actividad económica hasta fin de año, la caída interanual será de 3,1% (el REM proyecta -3,6%) mientras que excluyendo al agro sería de 4,2%. El crecimiento del sector agropecuario, superada la sequía, amortigua y compensa parcialmente el desplome.

Otro aspecto importante a destacar es la heterogeneidad de la “recuperación”. Mientras que sectores como Agricultura, ganadería, caza y silvicultura (+38,9%), Explotación de minas y canteras (7,1%) y Pesca (8,2%) crecieron en la comparación interanual acumulada, Construcción (-19,5%), Industria (-12,4%) y Comercio (-10,8%) registraron las bajas más pronunciadas.

¿Qué puede pasar en 2025? Es de destacar al menos tres aspectos:

- No se vislumbra una mejora salarial sustancial de los salarios en términos reales. De hecho, un incremento en los salarios implicaría, en el contexto de desregulación actual, un impulso al alza de los precios. En concreto, el escaso dinamismo de los salarios implica una limitación al alza de la actividad económica dado que es el principal componente de la demanda agregada.

- La heterogeneidad en el desempeño de los sectores profundizará las diferencias entre sectores ganadores y perdedores.

- La medición de la actividad se realiza de manera interanual. Esto implica que cada mes de 2025 se compara con su mes equivalente de 2024 que, en general, han tenido un mal desempeño. Dicho de manera sencilla: si la producción de bienes y servicios actuales (diciembre 2024) se mantiene durante todos los meses de 2025 (con las variaciones estacionales esperables), el resultado será un crecimiento. En concreto, no se produce más que el nivel actual, pero la comparación con meses magros permite un resultado positivo. El gobierno hará uso de este beneficio estadístico.

2. Inflación

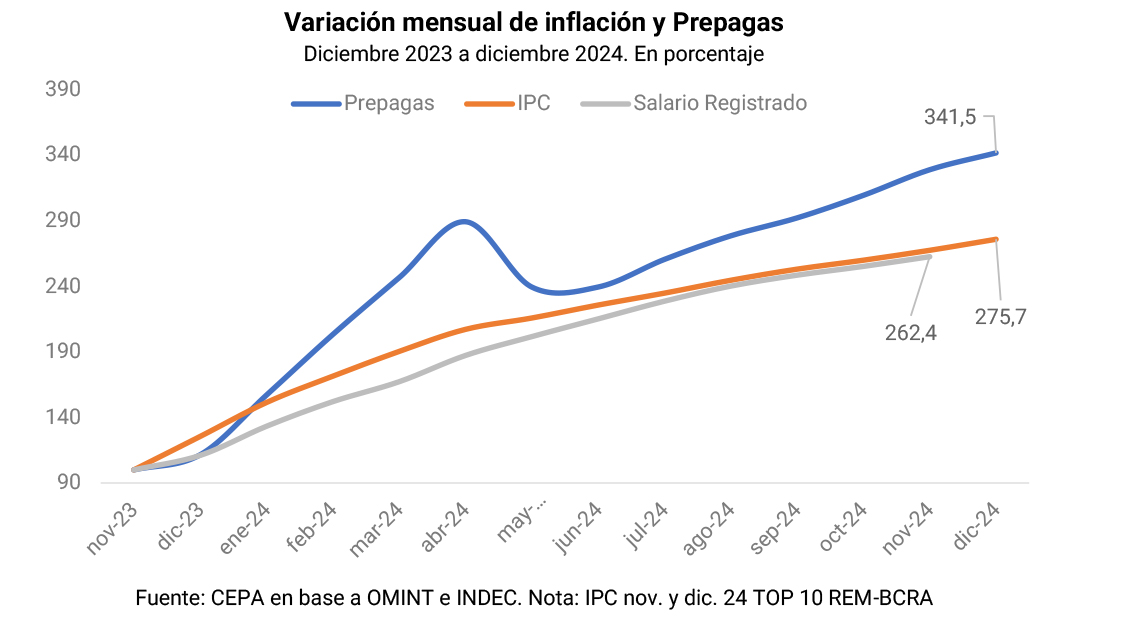

La devaluación inicial del 12 de diciembre fue acompañada de la desregulación de los precios de la economía: naftas, prepagas, alimentos, medicamentos. Estas medidas aceleraron significativamente la inflación: 25,5% en diciembre, 20,6% en enero y 13,2% en febrero. Luego del fogonazo, entre mayo y agosto, la inflación se estancó en torno a 4%, piso que logró romperse en septiembre (3,5%) y octubre (2,7%).

Dos factores han sido claves para explicar la desaceleración. Por un lado, la sensible caída del consumo le colocó un techo a los precios no regulados de la economía. La pérdida de poder adquisitivo fue el mayor límite al crecimiento de los precios de los bienes de consumo masivo como los alimentos y productos de cuidado.

El segundo factor fue el tipo de cambio. En materia cambiaria, el gobierno propuso un esquema rígido de devaluación mensual controlada de 2%, para anclar las expectativas, generando al mismo tiempo una apreciación acelerada del tipo de cambio.

Existen varios cuestionamientos al indicador de precios. La inflación está bien calculada de acuerdo a la metodología vigente, pero el indicador no es representativo del consumo de los argentinos. Esto se debe a que un indicador como el IPC no permite captar cambios sensibles en corto plazo (meses) en las canastas de consumo promedio de la población. Y durante la gestión de Milei, tanto los servicios como el transporte han registrado un salto significativo, muy por encima del resto de los precios.

Actualmente, se utiliza como base de consumos la Encuesta de General de Hogares (ENGHo) de 2004/05 actualizada por inflación (indicador hibrido). Sin embargo, el INDEC realizó una nueva medición en 2017/2018 que muestra un aumento del consumo de servicios como agua, gas, electricidad, comunicaciones y transporte a la vez que una reducción de la importancia de los alimentos. Si se aplicara estos ponderadores, en el período noviembre 2023 – octubre 2024, la medición mostraría una inflación 8,5% mayor a la acumulada.

3. Empleo, salarios y consumo

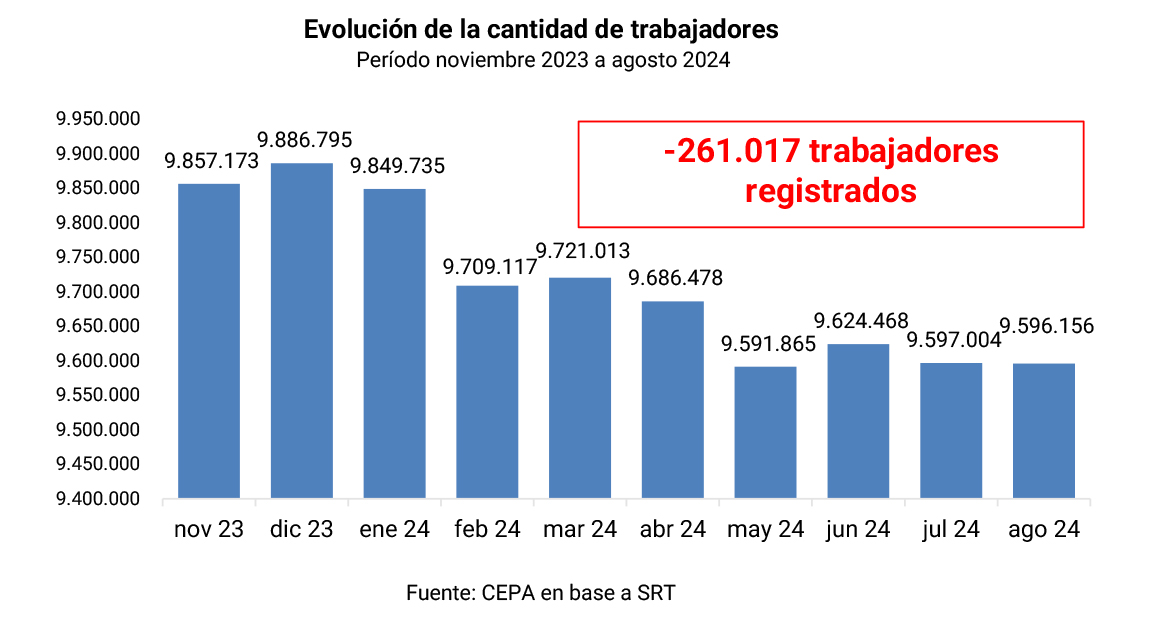

La caída de la actividad económica también afectó la cantidad de trabajadores/as registrados/as en unidades productivas. Desde noviembre de 2023 hasta agosto de 2024, se perdieron más de 261 mil puestos: de 9.857.173 a 9.596.156 según los datos de la Superintendencia de Riesgos del Trabajo (SRT).

El efecto ha sido heterogéneo. Desde que asumió Milei hasta agosto, los únicos sectores de la economía que generaron puestos de trabajo son el agro (+9.918), la minería (+754) y la pesca (+586). Pero estuvieron muy lejos de compensar lo sucedido en el resto de los sectores: construcción perdió 66.00 puestos y la industria manufacturera 29.600 puestos.

El poder adquisitivo de los salarios sufrió una fuerte caída en diciembre con la aceleración inflacionaria. A partir de allí, el comportamiento se fragmenta: mientras que los registrados privados lograron recuperar parte de lo de perdido (se ubican 1,5% por debajo del poder adquisitivo de noviembre 2023), los públicos y los no registrados se estancaron, registrando una pérdida a septiembre de 16,1% y 20,1% respectivamente respecto del inicio del gobierno. El promedio ponderado de los salarios medido por el INDEC arroja un descenso del poder de compra de 9,6%.

Sin embargo, el indicador de salarios no permite medir la pérdida de puestos de trabajo. Si analizamos la masa salarial real de los trabajadores registrados privados (salario ajustado por cantidad de trabajadores), el nivel respecto a noviembre de 2023 exhibe una caída de 3,7%.

Asimismo, si utilizamos la inflación medida con la ENGHo 2017/8, las pérdidas reales de los salarios son mayores: -9,1% el sector privado registrado, -22,5% el público, -27,2% el no registrado, consolidando un índice ponderado de -16,7% respecto a noviembre de 2023.

El desempeño de los salarios tuvo impacto sobre el consumo. Por ejemplo:

- El consumo interno de carne vacuna por habitante hasta octubre de 2024 se encuentra 11,2%[2] por debajo del mismo periodo de 2023, siendo el peor nivel en 28 años.

- La yerba mate, en el acumulado en los primeros 10 meses del año, se encuentra 9,2% por debajo del mismo período de 2023 y en el peor nivel desde 2017[3].

- El sector lácteo hasta octubre acumula una baja de 11,4% de consumo per cápita respecto al mismo período de 2023.[4]

4. Jubilaciones y pensiones

La política previsional adoptada, desde diciembre 2023, tuvo distintos aspectos, todos con carácter regresivo.

En primer lugar, cabe destacar la pérdida del poder adquisitivo de los haberes. El gobierno aprovechó el desfasaje temporal de la fórmula previsional y modificó la fórmula jubilatoria antes de que la misma incorporara el efecto sobre salarios y recaudación. En marzo, el gobierno emitió el DNU 274/2024 en el que se dispuso que los aumentos sean mensuales según el último dato de inflación disponible (de 2 meses anteriores: por ejemplo, para abril se considerará la inflación de febrero) además de un incremento excepcional de 12,5% a modo de recomposición por la inflación de enero que había sido de 20,6%.

Si bien la fórmula atada a IPC permitió recuperar parte del terreno perdido el primer trimestre (porque en un escenario de descenso de inflación, la actualización es mayor al IPC del mes), la fórmula anterior, en el tiempo, hubiera sido superadora para los haberes jubilatorios. La fórmula anterior, atada a salarios y recaudación, hubiera arrojado haberes 21% superiores a diciembre 2024 respecto de los que efectivamente serán con la fórmula de Milei[5].

Al atar las jubilaciones al IPC, éstas no perderán poder adquisitivo, pero tampoco podrán recuperarse. Con esta intención, en septiembre el gobierno vetó la Ley 27.756 sancionada por el Congreso que incluía una cláusula gatillo una vez al año que mejoraba los haberes sujeto a la recuperación real de los salarios en el año calendario anterior. A su vez, la Ley otorgaba una recomposición por única vez de 7,2% para todos los haberes (para alcanzar el 20,6% de la inflación de enero), y una garantía de haber mínimo equivalente al 109% de la CBT de un adulto. Este último punto implicaba de consolidar el bono para quienes perciben la mínima.

Al vetarse la ley, el gobierno utilizó el bono como variable de ajuste. Desde marzo, se encuentra congelado en $70.000, licuando mes a mes su capacidad de compra. Mientras que los haberes se incrementaron entre marzo y diciembre 93,1%, la mínima, con bono incluido, sólo aumentó 61,2%. De haberse actualizado en la misma proporción, el bono debiera ser en diciembre de $135.140, es decir, $65.140 más de lo actual.

En suma, con la fórmula de Milei, en el trimestre diciembre 2024 – febrero 2025, la jubilación mínima con bono se ubicará 14,3% por debajo del último trimestre del gobierno anterior, y la jubilación sin bono se ubicará 3,4% por debajo.

A este ajuste en los haberes, se suma la eliminación de los medicamentos gratis en diciembre de 2024 a aquellos afiliados del PAMI que cobren más de un haber mínimo (es decir, $390.000), o tengan un auto de menos de 10 años de antigüedad o dos propiedades inmuebles. Para poder recibir el beneficio, además, deberán realizar una serie de trámites que implican la presentación de recetas y posterior aprobación.

5. Desregulaciones: DNU 70/2023 y Ley Bases

El 20 de diciembre, Milei emitió un Decreto de Necesidad y Urgencia con más de 300 artículos que implicaron desregular amplios sectores de la economía argentina y el mundo del trabajo, junto con el desguace y la extranjerización del patrimonio nacional: empresas públicas, tierras y lagos[6]. El DNU 70/2023 de Milei profundiza desigualdades preexistentes en la sociedad, quitando las vallas de contención básicas que buscaban –incluso con deficiencias– equiparar situaciones dispares.

Las medidas se presentan como desregulación, pero en realidad implican regular a favor de sectores concentrados, en detrimento de las grandes mayorías. El corrimiento del Estado tiene claros beneficiarios:

- En el sector salud, las prepagas se vieron habilitadas a aumentar sus precios sin regulación (Belocopitt dueño de Swiss Medical entre tantos). Pese a que el gobierno luego denunció cartelización, y limitaron los incrementos, sólo fue temporal. Los resultados fueron claros: las prepagas aumentaron 241% acumulado diciembre 2023 a diciembre 2024.

- La desregulación de la actividad farmacéutica habilita el avance de las grandes superficies (caso Farmacity de Quintana). Además, el Estado dejó de intervenir sobre los precios de medicamentos y habilitó fuertes aumentos en aquellos consumidos por adultos mayores, lo que significó aumentos de precios siderales en el precio de venta al público (PVP +210,5%) así como en la canasta PAMI (422,5% desde el triunfo de Milei)[7].

- La derogación de la ley de alquileres elimina toda protección para los inquilinos. Los propietarios pueden ahora pautar las condiciones que deseen: alquileres en dólares, actualizaciones mensuales, según la evolución cualquier índice público o privado, sin duración mínima, exigiendo múltiples pagos por adelantado, entre otras. Desde la asunción de Milei, los precios de los alquileres se incrementaron por encima del IPC: por ejemplo, en septiembre de 2024 aumentaron 13,2% vs el índice general de 3,7%.

- La liberalización de los controles en las góndolas de supermercados favorece a los grupos económicos que producen bienes de consumo masivo, que se pueden resumir en 20 actores (Pagani, Pérez Companc, Coto, entre otros, y el lobbista del sector alimenticio, Funes de Rioja);

- La eliminación del Instituto Nacional de la Yerba Mate y su política de definición de precios beneficia a las empresas procesadoras de yerba mate en detrimento de los productores. Si bien la judicialización de la medida permitió que el INYM no desaparezca, el gobierno dejó el instituto autoridades generando, con ello, que no haya laudos de precios ni cupo de tierras para pequeños productores. El beneficiario más relevante es el Establecimiento Las Marías de la familia Navajas[8]. Como se observa en el gráfico a continuación, es el peor momento, desde 2019, del ratio entre el precio al productor y el precio de góndola por kilo: sólo logra captar 5,7% del precio de venta en góndola.

- En la desregulación de la producción del papel para diarios, se beneficia al diario de mayor tirada del país (Clarín de Magnetto y Noble). Además, a través del Decreto 302/2024 se derogó aquel que declaraba a las TIC como servicios públicos esenciales y estratégicos. El nivel de concentración (por ejemplo, en telefonía con 3 empresas principales, Claro, Personal y Movistar) significó incrementos sensibles de los precios que en promedio alcanzaron 210,4% desde noviembre 2023 hasta octubre 2024, es decir, 50,7 p.p. por encima del IPC.

- La desregulación de los hidrocarburos hizo modificar la histórica premisa pretendida, el autoabastecimiento energético, por otra muy distinta, la maximización de la ganancia. La decisión fue que, en un país productor de hidrocarburos, los combustibles se paguen a paridad internacional. La nafta pasó de valer en noviembre $280 a $1.100 en diciembre, un incremento de 292,9%

- En materia de comunicación satelital, se abre el mercado para que ingrese un actor extranjero, mencionado por el presidente en cadena nacional (Elon Musk dueño de Starlink);

- Con la política de cielos abiertos, se permitiría el ingreso de compañías extranjeras que no garantizarían la conectividad de Aerolíneas Argentinas. Además, se beneficiaría a Corporación Américade Eurnekian si se dolarizan las tasas aeroportuarias corriendo a Aerolíneas del protagonismo;

- En materia laboral, algunos artículos parecieran tener nombre y apellido, como el que propone la eliminación de la responsabilidad solidaria para la tercerización laboral, que el dueño de Grupo TechintPaolo Rocca ha impulsado también en el gobierno de Macri[9];

- La derogación de la ley de tierras, que establecía la limitación de la compra de tierras por parte de extranjeros, pareciera estar diseñada por Joe Lewis, quien ocupa Lago Escondidoen la Patagonia;

- Por último, los bancos y las procesadoras de tarjetas de crédito (Prisma, Fiserv y Mercado Pago, este último en carácter de agregador) se ven beneficiados con la desregulación en las comisiones e intereses de tarjetas de crédito para personas y comercios.

En esa misma línea, el 28 de junio el gobierno nacional logró la aprobación de la Ley Bases y el Paquete Fiscal[10]. Entre otras cuestiones, se destacan:

- La declaración de la emergencia pública en materia administrativa, económica, financiera y energética por el plazo de un (1) año, habilitando al gobierno a modificar partidas y regulaciones sobre estos sectores.

- Reforma laboral y desincentivos al registro de trabajadores: se eliminaron sanciones a empleadores por trabajo «en negro», se flexibilizaron las relaciones laborales y se facilitó el «blanqueo» sin penalizaciones. Además, se habilitó la creación de fondos de cese laboral para que los propios trabajadores financien su indemnización, se incrementó el período de prueba a un año y los empleados estatales pueden ser puestos en disponibilidad por 12 meses y luego despedidos. La ley creó la figura del trabajador independiente con hasta 3 “colaboradores” (es decir, monotributistas, encubriendo la relación de dependencia).

- Impuestos: se restituyó el Impuesto a las Ganancias para alrededor de 800.000 personas, incorporando a la base imponible conceptos antes exentos como aguinaldo, horas extras, guardias médicas y ropa de trabajo. También se incrementaron los montos y escalas del monotributo, eliminando el monotributo social, lo que implica un aumento significativo en las cuotas a pagar.

- Blanqueo de capitales y rebajas para sectores ricos: el proyecto incluyó un blanqueo extremadamente laxo, con tasa 0% para montos hasta USD 100.000 sin necesidad de repatriación ni controles sobre el origen de los fondos. Además, redujo el Impuesto a Bienes Personales de 2,25% a 0,25%, y garantizó la estabilidad impositiva por 15 años para quienes adhieran al Régimen Especial.

- Privatizaciones y debilitamiento del Estado: se habilitó la privatización total de empresas estratégicas como ENARSA, Intercargo, AySA, Belgrano Cargas, Sociedad Operadora Ferroviaria S.E (SOFSE), Corredores Viales, y la privatización parcial de Yacimientos Carboníferos Río Turbio y Nucleoeléctrica Argentina. A su vez, se otorgaron facultades al Ejecutivo para intervenir, transformar o disolver organismos estatales.

Las políticas de desmantelamiento del Estado han trascendido la Ley Bases: el gobierno[11] impulsó otras medidas como la privatización de Aerolíneas Argentinas (fallida hasta ahora), la paralización del reactor CAREM, el desfinanciamiento del INCAA y de sectores centrales para el desarrollo nacional, como la educación, la ciencia y la tecnología. Por ejemplo, se redujo el número de becarios de CONICET así como se frenó el ingreso de investigadores de carrera.

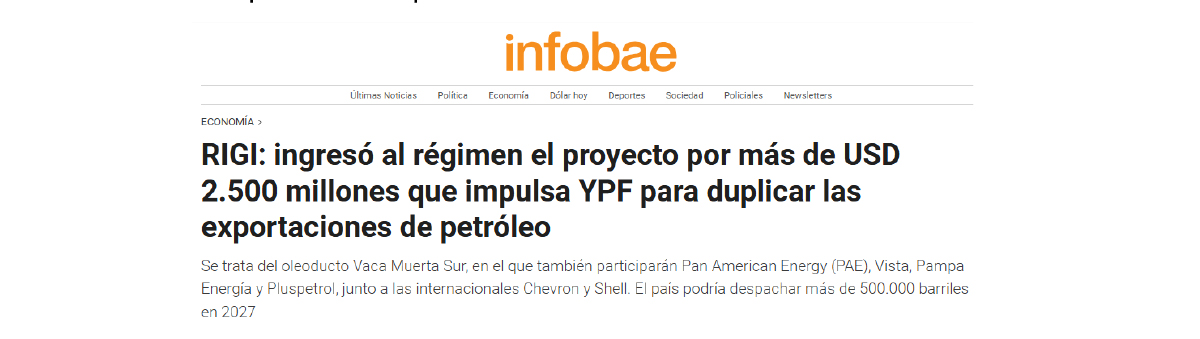

6. El RIGI[12] y el modelo anti industrial de Milei

Una de los aspectos más estructurales de la Ley Bases es el Régimen de Incentivo a las Grandes Inversiones (RIGI). Su objetivo es fomentar el ingreso de proyectos con un mínimo de USD 200 millones de capital, con amplios beneficios tributarios y cambiarios y estabilidad fiscal por 30 años. A su vez, implica una cesión de soberanía a la hora de controversias ya que habilita su resolución en el CIADI.

Los sectores alcanzados son forestoindustria, turismo, infraestructura, minería, tecnología, siderurgia, energía, petróleo y gas. Algunos de los beneficios del régimen son:

- Acceso a divisas: liberación progresiva del acceso a divisas para los inversores (20% el segundo año, 40% el tercero, y 100% a partir del cuarto)

- Rebaja impositiva: reducción de la alícuota de Impuesto a las Ganancias a 25%, eliminación de los derechos de exportación desde el tercer año, cómputo de impuestos como Débitos y Créditos compensatorio de Ganancias, y otorgan beneficios en IVA. También se eliminan derechos de importación y se prohíbe que provincias y municipios apliquen tributos sobre estos proyectos.

- Estabilidad y resolución de controversias: garantiza estabilidad fiscal durante 30 años impidiendo cambios tributarios o cambiarios. Las disputas con el Estado Nacional se resolverían en tribunales arbitrales extranjeros, lo que históricamente favoreció a los demandantes.

- Matriz productiva: no promueve transferencia tecnológica ni desarrollo de proveedores locales. Los inversores extranjeros tienen beneficios exclusivos, mientras que los locales enfrentan aranceles para producir los mismos bienes. Tampoco se exige agregado de valor: a modo declarativo solicita una cuota local de 20%, “siempre y cuando la oferta de proveedores locales se encuentre disponible y en condiciones de mercado en cuanto a precio y calidad”.

Esta iniciativa tiene como principal objetivo otorgar beneficios a grandes grupos económicos con la finalidad de obtener dólares frescos. Muchos de los proyectos que ya se presentaron al RIGI ya estaba en carpeta de las empresas inversoras, a las cuales se les terminaron otorgando muchos más beneficios que los solicitados por ellas mismas.

Si bien se modificó el proyecto original y se incluyó 20% de valor agregado local, la reglamentación permitió que se cumpliera con obra civil. Es decir, no beneficia a la Argentina en materia de encadenamiento productivo: no sólo no fomentará la provisión nueva de bienes y servicios, sino que pone en jaque el entramado ya existente. Así, el plan productivo para Argentina resulta muy limitado a la esfera extractiva, sin creación de valor, y sobre todo sin creación de puestos de trabajo de calidad. Si analizamos las actividades alcanzadas por el RIGI, sólo explican el 6% del empleo registrado privado y con escaso crecimiento en los últimos 15 años (sólo 17.000 puestos en dicho período). Por el contrario, la industria manufacturera que pone en riesgo el RIGI explica el 19% de los puestos de trabajo.

Desde la sanción del Régimen, la mayor parte de las inversiones anunciadas provienen de una empresa estatal: YPF. De los seis proyectos que ingresaron al RIGI (USD 7.920 MM), más de la mitad (USD 5.720 MM) corresponden a YPF. El 70% de la totalidad de estas inversiones se encuentran localizadas en Vaca Muerta. En ese sentido, también es preciso puntualizar que en gran medida la rentabilidad Vaca Muerta deviene de la inversión inicial que realizó la petrolera estatal.

El RIGI no es el único componente del plan anti industrial de Milei. El sector es uno de los principales perjudicados por la retracción del consumo interno, pero también por la suba de tarifas que presionó fuertemente al alza los costos.

Asimismo, se impulsó una reducción de aranceles a la importación de bienes como heladeras y lavarropas (del 35% al 20%), neumáticos (35% a 16%) e insumos plásticos (12,6% a 6%) y se anunció la apertura para el ingreso de acero. También se modificó el régimen antidumping y se abrió la puerta a la compra de directa en el exterior sin el pago de impuestos.

Pero no sólo se trata de condiciones macroeconómicas adversas: el DNU 70/2023 derogó la Ley de Compre Nacional y con ella el Programa de Desarrollo de Proveedores (PRODEPRO), así como la Ley 21.608 de promoción industrial. Además, fueron eliminadas las líneas de crédito con bancos públicos, como BNA y BICE, que promovían la inversión y los proyectos estratégicos que impulsaban el cambio tecnológico.

En el mismo sentido, el ajuste fiscal impacta en la desfinanciación de áreas trascendentes como la Secretaría de Industria y Desarrollo Productivo (redujo su ejecución presupuestaria 87,8% en enero-noviembre de 2024 en relación a 2023), y organismos como la Comisión Nacional de Comercio Exterior (44,6% menos de presupuesto ejecutado) y el Instituto Nacional de la Propiedad Industrial (INTI), con una caída de 9,6% acumulada en lo que va de 2024.

Desde que comenzó el gobierno de Milei, el sector industrial experimentó una pérdida de puestos de trabajo y el cierre de una gran cantidad de empresas. Desde noviembre de 2023 a agosto de 2024, se perdieron 38.532 puestos de trabajo de la industria manufacturera. A su vez, desaparecieron 879 empresas del sector.

La importancia de la industria en la economía argentina no sólo destaca en materia de empleo (explica el 19% de los puestos de trabajo registrado privados) sino también en lo referido al Producto Bruto: aporta el 20% del valor agregado de nuestro país.

En el primer año de Milei, sólo 1 de los 16 rubros en los que se divide el Índice de Producción Industrial (IPI) manufacturero que elabora el INDEC ha crecido en términos acumulados respecto a 2023: Refinación de petróleo. Los otros 15 sectores han sufrido derrumbes que alcanzan el 26,8%. Ni siquiera la producción de alimentos y bebidas logró sortear el escollo del modelo Milei.

7. Superávit fiscal

El gobierno logró alcanzar superávit fiscal durante buena parte del año a costa de un nivel mucho más bajo de gasto, que más que compensó la caída de recaudación. En los primeros diez meses del año, los ingresos del Sector Público Nacional acumulan una caída de 6,8% en términos reales. Por su parte, el gasto público acumula un recorte de 29,1% a octubre de 2024. Es decir, los ingresos cayeron, pero el derrumbe del gasto permitió el superávit.

Pero el superávit oculta “debajo de la alfombra” los intereses que capitalizan tanto las LEFI como las LECAPs, que emitió el Tesoro desde la asunción de Milei para desarmar los pasivos remunerados del BCRA y “limpiar su hoja de balance”. Al capitalizarse y no devengar los intereses, éstos no se pagan sino que contribuyen a incrementar el stock de deuda en pesos.

De acuerdo a las estimaciones de la Consultora 1816, a octubre de 2024, los intereses capitalizados por las LECAP, las BONCAP y las LEFI acumulan 10,4 billones de pesos. Este guarismo resulta muy superior al superávit financiero alcanzado por el gobierno ($3 billones) e incluso mayor al superávit fiscal ($10,3 billones). Por lo tanto, si los intereses de estos instrumentos en vez de capitalizarse, debieran abonarse, el Sector Público Nacional no hubiera alcanzado el superávit celebrado por el gobierno.

Ahora bien ¿Sobre quién recayó el ajuste del gasto? En los primeros diez meses, encabezaron el recorte las partidas de jubilaciones y pensiones, que soportaron 24,2% del ajuste, seguido por la obra pública, con 23,6%. Las prestaciones sociales aportaron 12,8%, los subsidios 12,7%, y los salarios y otros gastos del Estado 12,6%. Las transferencias a provincias y el gasto en universidades representaron 7,8% y 2,5% respectivamente.

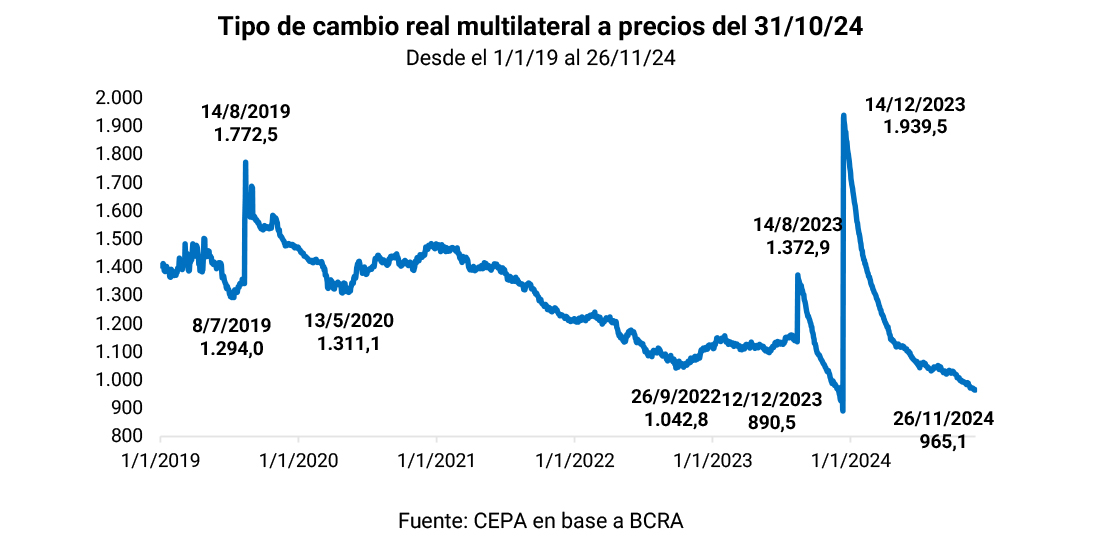

8. Tipo de cambio y carry trade

El valor del tipo de cambio real multilateral se apreció en lo que va del año para llegar a los niveles de noviembre de 2023, previo al salto cambiario de 118% que impulsó el gobierno de Milei apenas asumió. Este proceso se debe al férreo control sobre el tipo de cambio establecido por el BCRA, un crawling peg de 2% mensual.

El gobierno pretendió (y pretende) sostener este tipo de cambio atrasado para evitar efectos sobre precios. Las dudas sobre la apreciación fueron sorteadas por el gobierno de distintas formas. En una primera etapa, aceptó perder reservas aguantando hasta llegar a septiembre y, con ello, la reversión de la ecuación cambiaria energética. Luego, el blanqueo sirvió como puente aportando estabilidad cambiaria. Y pretende llegar a un acuerdo con el FMI que le permita USD 10/15 mil millones, levantar con ello el cepo y que luego lleguen inversiones del RIGI. Este esquema implica, en el mejor de los casos, una inyección de dólares que, tarde o temprano, implicarán una salida más significativa de divisas.

El rol de la balanza energética resultó central para el mercado de cambios. En 2024, se logrará superávit en la balanza por primera vez en una década (con la excepción de 2020 afectado por la pandemia). Este desempeño se debe al ahorro logrado gracias a la construcción del gasoducto Presidente Néstor Kirchner, inaugurado en 2023. Esto permitió sustituir importaciones de gas, trasladando el gas de Vaca Muerta a los centros urbanos.

¿Cuáles son los riesgos de un tipo de cambio tan apreciado?

- La dependencia de un ingreso constante de USD al sistema torna a la economía vulnerable ante un contexto internacional adverso o una corrida. El BCRA no tiene reservas para afrontar una situación de tensión, ya que continúa teniendo reservas netas negativas. Al 30 de noviembre, las reservas netas de depósitos del Tesoro y de BOPREALES se ubican en -9.057 millones de USD.

- Con este tipo de cambio, el M2 medido en dólares bursátiles se encuentra en niveles significativamente mayores a las reservas del BCRA: cotizado al CCL, se duplicó desde la asunción de Milei. Al 27/11, asciende a USD 58.594 millones, o incluso a USD 89.310 si incluimos los plazos fijos (M3).

- Hay ganadores y perdedores con lógica regresiva en materia de ingresos. Los sectores más beneficiados desde la asunción de Milei han sido la “Intermediación financiera”, que multiplicó su facturación por 7, Explotación de minas y canteras que la multiplicó por 4,1 y “Electricidad, gas y agua” por 5. Por el contrario, los más perjudicados han sido la construcción, que multiplicó su facturación por 2,7, la Industria manufacturera, que hizo lo propio en 3,2 veces, al igual que el Comercio mayorista, minorista y reparaciones. El promedio de la variación del Valor Agregado Bruto de todos los sectores fue de 3,44. Es oportuno mencionar que los tres sectores ganadores explican sólo el 4% de los puestos de trabajo registrado privado, mientras que los que quedaron por debajo del promedio explican el 44,5% del empleo registrado privado.

¿El modelo de Milei apunta a posicionarse del lado derecho del Triángulo de Mundell, con libre movilidad de capitales y política autónoma del BCRA? Si este es el objetivo, esto supone abandonar definitivamente la meta de la dolarización de la economía y apuntar a lo que el FMI propone para los países del mundo: libre flotación. Sin embargo, Milei pareciera preferir el lado izquierdo del triángulo, apostando a un modelo de neo-convertibilidad. No hay claridad sobre el tipo de framework que se decide adoptar por el gobierno.

Vale la pena mencionar, además, que entre julio y diciembre, los dólares financieros mantuvieron un sendero estable a la baja permitiendo el éxtio del carry trade. En noviembre la LECAP contra contra MEP rindió 9,4% en dólares y contra CCL 8,6% en dólares. Ya se acumulan 5 meses consecutivos de carry trade con tasa en pesos.

¿Por qué es importante para el gobierno sostener este nivel de rendimiento en los instrumentos de tasa fija en pesos? Porque ello le permite contener la presión sobre la demanda de dólares a la par que garantiza la renovación de los vencimientos del Tesoro en pesos. Mientras las expectativas de devaluación se mantengan alineadas con el crawling peg propuesto por el gobierno, el esquema funciona.

9. Principales aspectos monetarios

En diciembre de 2023, el Banco Central inaguró una política monetaria centrada en tres ejes. Por un lado, dejó de renovar las LELIQs (instrumentos a 28 días) y disminuyó drásticamente la tasa de interés de los pases (a 1 día), licuando los depósitos en el contexto de aceleración inflacionaria. En segundo lugar, fomentó la migración de pasivos del BCRA al Tesoro ofreciendo éste tasas más atractivas que la tasa de pases. Finalmente, dejó también de renovar los pases, reemplazándolos por las LEFI (Letras Fiscales de Liquidez) emitidas por el Tesoro (que se hace cargo del pago de intereses) pero en manos del BCRA, como instrumento para los bancos comerciales.

En segundo lugar, emitió los BOPREALES, un bono voluntario en dólares que podían adquirir con pesos quienes demuestren tener deuda comercial (luego también habilitado para girar dividendos). Este instrumento le permitió al BCRA absorber una masa significativa de pesos, a través de la emisión de nueva deuda en dólares con garantía BCRA.

Hacia fines de julio, el BCRA presentó un nuevo esquema de política monetaria que fija un límite máximo a la cantidad de dinero. El tope definido para la Base Monetaria Amplia (BMA), entendida como la sumatoria de la Base Monetaria, los pesos depositados por el Tesoro en el BCRA y las LEFI en manos de bancos comerciales, es de 47,7 billones de pesos.

Como mecanismo para administrar la BMA, el gobierno anunció la posibilidad de vender de manera discrecional USD en los mercados de bonos y así absorber pesos. Más allá de la justificación oficial, lo cierto es que la decisión se anunció en un contexto de ampliación de la brecha cambiaria que había acelerado los precios. La intervención del BCRA -o al menos la posibilidad de que ocurra- en el MEP y en el CCL le puso techo a la cotización de los dólares paralelos.

La expectativa del gobierno es que en el mediano plazo (2026 según las estimaciones del BCRA), la base monetaria alcance ese límite de $47,7 billones, por una expansión de la demana de dinero.

10. Deuda en moneda extranjera

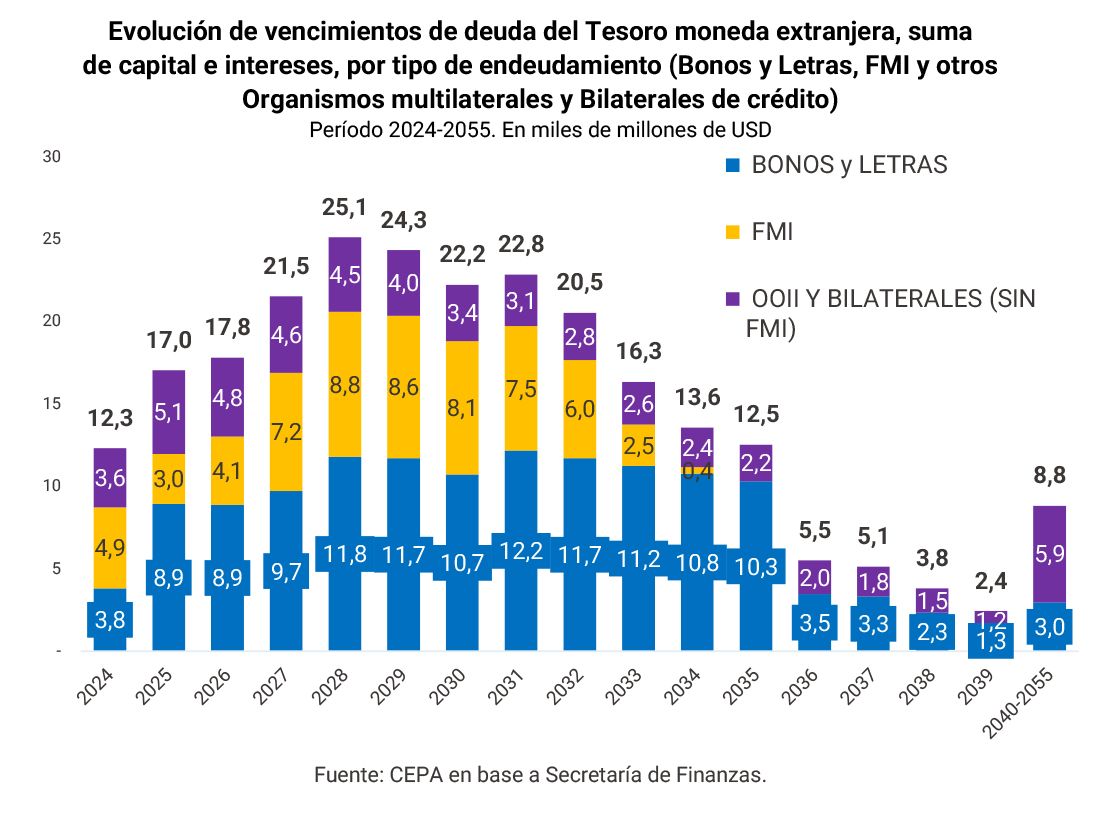

El perfil de vencimientos en moneda extranjera que debe afrontar Argentina en los próximos años es uno de los mayores desafíos de la economía de nuestro país. En 2025, por ejemplo, excluyendo las Letras Intransferibles que el BCRA tiene en su poder, el Tesoro debe afrontar el pago de USD 17.000 millones: 8.900 millones corresponden a bonistas privados (Bonares y Globales), 3.000 al FMI en concepto de intereses y 5.100 millones a otros organismos de crédito. Hacia 2028, el total de vencimientos entre capital e intereses asciende a USD 25.100 millones.

En este punto, es preciso evaluar una serie de alternativas para afrontar estos vencimientos. ¿De donde pueden provenir esos USD en un contexto en el cual las reservas netas son negativas, como mostramos anteriormente?

- La alternativa más “genuina” es vía un incremento del saldo de la balanza comercial. Las estimaciones contenidas en el presupuesto 2025 proponen un saldo promedio de 19.000 millones de USD anuales en los próximos años. Luce poco probable teniendo en cuenta que ese guarismo ni siquiera se alcanzará en 2024 en un contexto de caída brutal de las importaciones (-21,5% interanual acumulada a octubre).

- Una de las apuestas del gobierno es negociar un nuevo acuerdo con el FMI (el acuerdo anterior finalizó y sólo resta que el organismo desembolse algo menos de USD 1.100 millones) que le permita obtener fondos frescos gracias al apoyo político del presidente electo de EEUU, Donald Trump. En este punto, cabe recordar que el escandaloso acuerdo celebrado por Mauricio Macri en 2018 fue reconocidamente un préstamo político: sólo sustentado en la apuesta de Trump a la relección de Macri. Pero, a diferencia de ese momento, la normativa argentina hoy exige que un acuerdo de ese estilo debe obligatoriamente contar con el respaldo del Congreso de la Nación (Ley 27.612 de Fortalecimiento de la Sostenibilidad de la Deuda Pública).

- Los nuevos endeudamientos con otros organismos bilaterales o multilaterales de crédito como el Banco Mundial o el Banco Interamericano de Desarrollo que se anunciaron en noviembre le permitirán rollear los vencimientos de 2025 con estos acreedores, resta conocer cual sera el financiamiento neto positivo que aporten en 2025.

- El gobierno también apuesta al RIGI como flujo de dólares hacia nuestro país para la inversión en proyectos productivos.

- Es preciso mencionar que el Ejecutivo dictó el Decreto de Necesidad y Urgencia 846/2024[13] -luego del fracaso de ese aspecto de la Ley Bases y una semana posterior a haberlo solicitado vía ley de presupuesto 2025- en el que se autohabilita a realizar canjes de títulos públicos sin cumplir la Ley de Administración Financiera (que exige la mejora de 2 de 3 condiciones, sea monto, tasa o plazo) y sin pasar por el Congreso. Renegociar la deuda sin pauta alguna podría representar para el gobierno una alternativa para postergar vencimientos, incurriendo en un empeoramiento de la situación de la deuda soberana.

- Por último, desde el Ejecutivo también aspiran a retornar a los mercados internacionales de crédito. En ese sentido, es importante señalar la evolución del riesgo país desde la asunción de Milei: se redujo sostenidamente mientras el BCRA compró reservas (en el marco del esquema de cuotas para importaciones a 30-60-90-120 días). Las posteriores ventas, las dudas en torno al crawling peg y las dificultades políticas (tener en cuenta que la discusión de la Ley Bases duró meses) tensionaron la confianza en la capacidad de pago de los títulos soberanos, incrementando el riesgo país nuevamente hasta los 1.600 puntos.

La estabilidad cambiaria -especialmente a partir del blanqueo en el que ingresaron más de USD 20.000 millones al sistema financiero- consolidaron una nueva tendencia a la baja que perforó los 800 puntos. También colaboró en este sentido las señales enviadas por el Ejecutivo de que efectivamente va a cumplir con los vencimientos inmediatos. Por ejemplo, a través del envío al BONY de los fondos correspondientes a los intereses que deben afrontarse en enero de 2025 así como también la compra por parte del Tesoro de los dólares para afrontar el vencimiento de capital.

La descripción detallada de los principales aspectos de la economía de Milei plasma una radiografía precisa del impacto regresivo de las políticas económicas aplicadas en el primer año de gobierno, con serias dudas sobre la sostenibilidad de las correcciones macroeconómicas realizadas y un abierto proceso de desindustrialización y desguace del aparato productivo y científico tecnológico nacional.

Notas al pie

[1] https://www.casarosada.gob.ar/informacion/discursos/50762-palabras-del-presidente-de-la-nacion-javier-milei-en-la-camara-de-argentina-de-comercio-y-servicios

[2] La fuente es la Cámara de la Industria y Comercio de Carnes.

[3] Instituto Nacional de la Yerba Mate.

[4] Observatorio de la Cadena Láctea Argentina.

[5] La movilidad jubilatoria: del DNU de Milei al debate presupuestario 2025 – noviembre 2024. Disponible en: https://centrocepa.com.ar/informes/576-la-movilidad-jubilatoria-del-dnu-de-milei-al-debate-presupuestario-2025-noviembre-2024

[6] https://centrocepa.com.ar/informes/459-el-mega-dnu-del-gobierno-de-milei-desregulaciones-desguace-extranjerizacion-y-fuerte-retroceso-en-derechos-laborales

[7] Informe sobre los medicamentos más consumidos por las Personas Mayores en Argentina – Diciembre 2024 https://centrocepa.com.ar/informes/588-informe-sobre-los-medicamentos-mas-consumidos-por-las-personas-mayores-en-argentina-diciembre-2024

[8] Análisis sobre la evolución reciente del complejo yerbatero – Noviembre 2024. https://centrocepa.com.ar/informes/571-analisis-sobre-la-evolucion-reciente-del-complejo-yerbatero-noviembre-2024

[9] Si bien la sección laboral se encuentra frenada por la justicia, este artículo en particular fue ratificado en la sanción de la Ley Bases.

[10] Ley Argentina en Venta: análisis económico de la «Ley Ómnibus» del Presidente Milei – https://centrocepa.com.ar/informes/460-ley-argentina-en-venta-analisis-economico-de-la-ley-omnibus-del-presidente-milei

[11] Milei declaro más de una vez: “Soy el topo que destruye el Estado desde adentro” https://eleconomista.com.ar/economia/javier-milei-endeavor-nosotros-vinimos-achicar-estado-hacerle-lugar-sociedad-n79393

[12] https://centrocepa.com.ar/informes/508-la-politica-anti-industrial-del-gobierno-de-milei-implicancias-del-regimen-de-incentivos-para-grandes-inversiones-en-la-ley-bases

[13] “El gobierno publicó el DNU 846 que lo auto-habilita a realizar canjes para títulos en cualquier moneda sin los requisitos de la Ley de Administración Financiera y sin pasar por el Congreso” Disponible en: https://centrocepa.com.ar/informes/553-el-gobierno-publico-el-dnu-846-que-lo-auto-habilita-a-realizar-canjes-para-titulos-en-cualquier-moneda-sin-los-requisitos-de-la-ley-de-administracion-financiera-y-sin-pasar-por-el-congreso